Quando um consumidor decide ingressar no mundo do crédito, ele ganha até um nome: New-to-Credit (NTC), que significa pessoas novas no crédito. Por nunca terem tido um histórico de crédito, o comportamento desse público chamou a atenção da TransUnion, empresa de informação, que elaborou um estudo global. O levantamento, publicado com exclusividade pela EXAME Invest, aponta quais são os primeiros produtos adquiridos e o porquê eles não queriam o crédito antes.

A pesquisa denominada de “Fortalecendo a inclusão financeira por meio do crédito: uma perspectiva mais profunda sobre consumidores New-to-Credit”, foi dividida em duas partes, uma quantitativa e qualitativa. Na primeira, participaram Canadá, Colômbia, Hong Kong, Índia, África do Sul e Estados Unidos. Na segunda, foram incluídos Brasil, República Dominicana e Filipinas, e excluído Hong Kong.

Na parte quantidade, foram analisados dados de bureaus de crédito dos seis país dos anos de 2017, 2019 e 2021. Já na parte qualitativa, foram entrevistados 8.465 de forma online, em 2022, dos oito países. Os três países não foram incluídos na primeira parte porque não possuíam dados suficientes disponíveis nos bureaus de crédito durante os períodos analisados.

No Brasil, a amostra contou com 1.021 pessoas, acima de 18 anos, para responderem ao questionário. O objetivo foi entender o comportamento dos ingressantes no crédito, além de fornecer insights para as instituições financeiras melhorarem as estratégias e expandirem o acesso ao crédito. Considera-se New-to-Credit quem adquiriu pela primeira vez qualquer produto de crédito regulado pelo respectivo Banco Central. No caso do Brasil, entram inclusive produtos como crediário de lojas de roupa e crédito consignado.

Quem são os NTCs?

A planejadora de mercado para o segmento de Fintechs da TransUnion Brasil e porta-voz do estudo, Helena Leite, explica o motivo porque estas pessoas não têm acesso ao crédito. Segundo ela, na maioria das vezes, as pessoas não buscaram pela primeira vez o crédito porque não era tão importante ou eles conseguiam de outra forma. “Acontece muito de uma pessoa da família ter um cartão e a outra pessoa acabar usando”.

É o caso da Maria de Lourdes Martins da Silva. Aos 47 anos, ela nunca teve um produto de crédito, mas conta já ter precisado em alguns momentos. Quando isso ocorreu, colegas a auxiliaram. “Uma moça que trabalha no mesmo setor ofereceu o cartão dela para pagar meu óculos de grau. Eu fiquei receosa porque ela não me conhecia direito, mas ela me emprestou e eu já estou terminando de pagar. Precisei comprar outra coisa uma vez e uma segunda menina também me emprestou. As pessoas sempre me oferecem, mas eu nunca pedi.”

Para Leite, ao usar o cartão de outras pessoas, traz como consequência a falta de histórico de crédito. Com isso, um segundo efeito pode surgir: as instituições ofertarem produtos limitados, como apenas os mais comuns, ou créditos com taxas elevadas.

Por que agora o crédito?

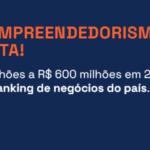

Ao serem questionado por que resolveram buscar crédito pela primeira vez, quase metade dos entrevistados no Brasil respondeu que “uma nova despesa” foi o principal motivo da busca pelo crédito. Na Colômbia, República Dominicana, Índia, Filipinas e África do Sul, a mesma necessidade também foi o principal motivo para a entrada no crédito. A exceção fica para Canadá e Estados Unidos, onde os NTCs adquiriram seus produtos por ser um meio conveniente de pagamento. A pesquisa também revelou que 39% dos brasileiros contrataram cartões de crédito como seu primeiro produto de crédito, enquanto 37% optaram pelo empréstimo pessoal.

Leia também:

- Parcela menor? Veja o que muda com o limite do rotativo do cartão de crédito

- ESG pode ajudar as empresas no acesso ao crédito

- O que é o novo Marco das Garantias – e como pode impulsionar o crédito no Brasil

Sem dados, sem crédito?

Um dos principais insights da pesquisa foi destacar que a falta de experiência com o crédito ao longo da vida, não significa necessariamente que essas pessoas sejam más pagadoras. Contudo, por não terem esse histórico de crédito, as instituições financeiras acabam por colocar esses consumidores na caixinha do “risco”.

“Hoje, no Brasil, a hipótese do porquê os New-to-Credit são vistos de maior risco para as instituições financeiras é a falta de dados. Quando a instituição está fazendo uma análise, é importante verificar os dados para clusterizar o nível de risco. Porém, se a pessoa não está inserida no mercado, como você vai construir esse histórico? É meio que o ovo e a galinha: você não tem acesso a crédito, porque você não tem histórico, mas você não tem histórico, porque não tem acesso a crédito. Isso gera o pensamento de que se eu não posso falar que é bom, vou assumir que é ruim”, ressalta Leite.

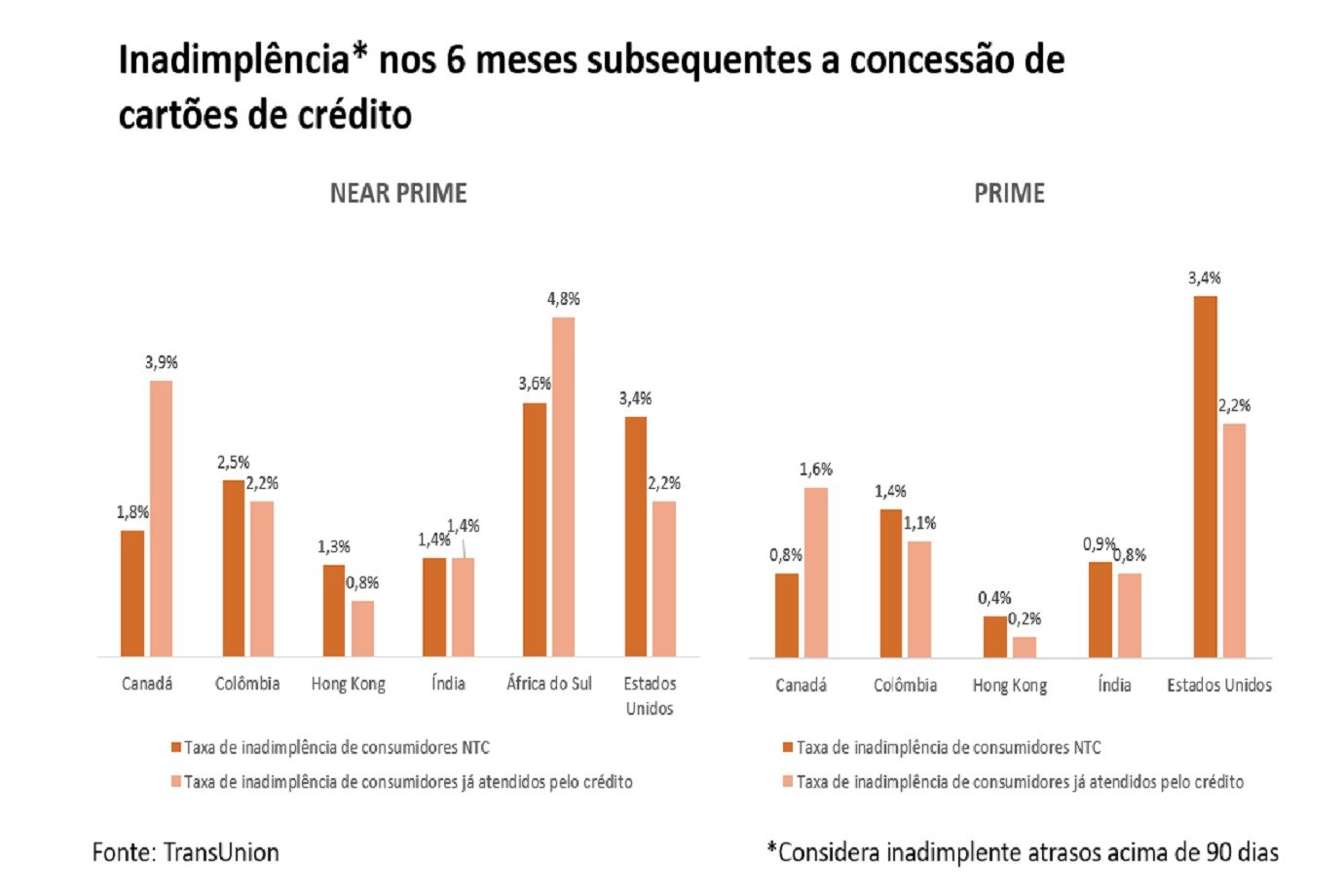

Mas os dados mostram ao contrário. A pesquisa avaliou o desempenho dos New-to-Credit em comparação com quem já possui histórico de crédito e os resultados, segundo o documento, podem animar os credores. Nas faixas de pontuação near prime e prime, nas quais muitas pessoas NTC se encontram no início de suas jornadas financeiras, a taxa de inadimplência foi semelhante ou pouco maior do que a das pessoas já atendidas pelo crédito.

Um novo olhar das fintechs

Para solucionar a falta de dados que mostrariam a capacidade de pagamento daquele consumidor, o estudo propõe uma solução: utilizar dados alternativos, como pagamento de aluguel, contas de telefone, informações de renda e contas bancárias, registros públicos e dados de empréstimos alternativos. A proposta poderia até assustar se fosse dita há alguns anos, mas atualmente já há players no mercado que fazem isso. Segundo o economista André Perfeito, as fintechs chegaram com essa nova avaliação de risco, proporcionando mais acesso ao crédito.

“Uma questão que abriu um novo mercado de crédito no Brasil é o avanço das novas tecnologias. Hoje em dia, as fintechs conseguem avaliar crédito de uma forma bem mais precisa do que faziam. Antigamente, o gerente olhava para o consumidor, via a conta bancária e falava não, porque o banco não queria correr aquele risco. Agora, você consegue fazer o histórico da pessoa com outras informações para construir o perfil daquele tomador de dinheiro, e assim fazer todos os cálculos de risco.”

Perfeito ainda explica que essa posição mais conservadora dos bancos era reflexo de um tipo de equilíbrio de mercado mais restritivo do ponto de vista de quantidade de empresas. Com as novas companhias que vão entrando, o mercado se alarga e, uma hora, encontra equilíbrio. “Você tem mais competição nesse mercado. O mercado financeiro brasileiro é muito sólido, mas também muito concentrado ainda. O fato de ter novas empresas é bom”, completa.

A especialista da TransUnion também pontua sobre a competitividade no sistema financeiro ser um fator positivo para o acesso ao crédito para a população. Além de encontrar um método alternativo para análise de risco, de acordo com Leite, os novos players passaram a utilizar outras estratégias, como a oferta de limites baixos de crédito que vão aumentando ao longo do tempo. Em sua visão técnica, esse movimento é uma forma de mitigar a assimetria de informação, já que a instituição consegue conhecer o cliente e construir aos poucos o histórico.

“Uma pessoa que não teve acesso ao crédito até agora, o risco dela se resume a um score? Quais são os outros dados e visões alternativas que eu tenho sobre aquele indivíduo que podem falar se ele é um bom pagador ou não. A TransUnion traz essa visão global – um desafio de todas as instituições financeiras – que é: você pode estar negando uma pessoa, por uma falta de informação, por estar olhando ela de uma maneira errada. Por isso trazemos uma nova forma de ver, muito mais ampla do que uma informação pontual (ter ou não histórico)”, diz Leite.

Mas os bancões não ficam para trás. Os especialistas comentam que também houve um movimento de percepção do mercado e, principalmente durante a pandemia, os bancos tradicionais criaram braços digitais justamente visando esse outro público. À reportagem, a Federação Brasileira de Bancos (Febraban) reiterou a liberdade das instituições financeiras para conduzirem suas análises de risco e concessões de crédito. “As instituições possuem governança interna, na qual são analisados condições de mercado e perfil do cliente que solicita o crédito. São considerados diversos aspectos para a concessão de crédito, a critério da instituição”, informou em nota.

Medo do endividamento

Para Lourdes, o motivo do distanciamento do crédito é o medo do endividamento. “Durante minha vida inteira, nunca tive crédito. Mas não que eu não precise, é só porque eu não gosto. É que eu adoro comprar, então com um cartão na mão eu não vou me controlar, vou querer gastar. Eu prefiro não ter, só compro se eu tiver o dinheiro em mãos. Vários bancos já me ofereceram, inclusive o meu onde tenho conta-salário, mas até agora eu não quis”, comenta.

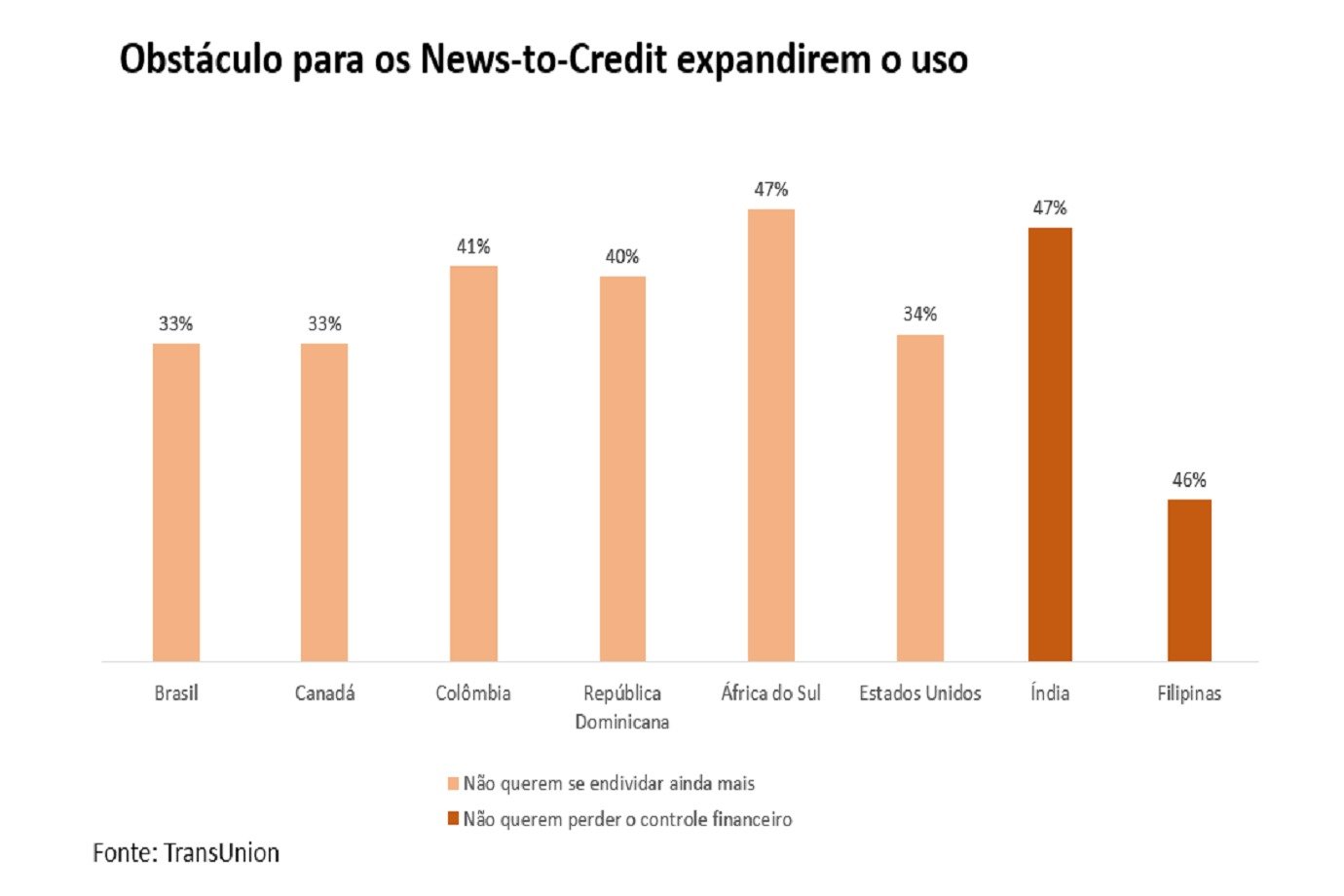

No entanto, mesmo para os NTCs, as preocupações com dívidas ainda representam um obstáculo para a expansão do uso de crédito. Apesar de terem, agora, seu primeiro produto, a maior parte dos entrevistados de seis países (Brasil, Canadá, República Dominicana, África do Sul e Estados Unidos) responderam “não quererem se endividar mais” como o principal motivo para a não aquisição de mais crédito. As exceções ocorreram na Índia e nas Filipinas, onde consumidores afirmaram “não querem perder o controle financeiro”.

Esse medo do endividamento pelo crédito, segundo Leite, é parte de uma cultura brasileira. “O Brasil não tem uma cultura de crédito como em outros países e isso é um problema de educação financeira. Você cresce ouvindo dos seus pais que crédito é ruim. Ele sempre foi ruim, nunca foi uma visão boa falar que tem um financiamento de veículo, ou tem um financiamento de uma casa”.

Apesar disso, a especialista completa dizendo que esse medo não é totalmente desconexo da realidade, já que tomar crédito no Brasil é caro. O economista Perfeito concorda com a visão e enfatiza “crédito no Brasil é proibitivo”. Para ele, só faz sentido o empréstimo para financiar bens duráveis, como imóveis. “Se for para qualquer outra coisa, a pessoa só faz isso se perder o controle. E aí fica esse ciclo de quem consome crédito no Brasil são pessoas que já estão em uma situação fragilizada”.

A taxa de juros também aparece no estudo como a principal razão pela qual as pessoas consumidoras rejeitaram o crédito oferecido a elas, em todos os países, exceto República Dominicana. Mas o cenário pode se tornar mais saudável, segundo Perfeito, com o início dos cortes de juros e com produtos melhores de crédito. “Na medida em que você tem uma queda de juros, mais pessoas podem acessar o crédito. Lembrando que a taxa de crédito no Brasil é muito superior ao da Selic. Mas eu acho que o momento é oportuno. Estamos em uma tendência de corte de juros no Brasil que deve continuar, com um processo onde a massa salarial continua subindo e com projeções melhores. Os juros no Brasil estão mais disciplinados”, finaliza.

O crédito como inclusão financeira

O estudo defende que, em uma ponta, o crédito é uma porta de entrada para uma maior qualidade de vida, já que ele pode proporcionar a aquisição de bens e serviços, a criação de negócios e a construção de patrimônio. Já na outra, para as instituições financeiras, também é uma oportunidade de fidelizar novos clientes.

“O objetivo da pesquisa é trazer luz sobre uma demanda, um perfil de pessoas que não estão sendo atendidas ou pouco atendidas. E que isso acontece porque os bancos não as conhecem, mas se eles conhecessem seria uma oportunidade muito grande de fidelização, porque a tendência mostrada nos dados é que se você tem o primeiro engajamento, você continua ao longo da vida”, ilustra Leite.

No Brasil, 34% dos NTCs afirmaram que escolheram a instituição financeira em que já possuíam conta para solicitar seu primeiro produto de crédito. Ao serem questionadas se caso precisassem aumentar o uso dos produtos, 47% dos brasileiros disseram que melhores ofertas de crédito encorajariam a expansão. Olhando para o futuro, o estudo também aponta que, em média, cerca de seis em cada 10 consumidores NTC disseram que sua necessidade de crédito aumentará nos próximos três a cinco anos – no Brasil, foram 66% dos New-to-Credit.

Para além dos números, Lourdes demonstra na prática: “Se eu precisasse, seria no mesmo banco que eu tenho conta-salário. Eu gosto do meu banco, ele foi a primeira conta que eu tive desde quando comecei a trabalhar. Tenho 20 anos de carteira registrada e nunca mudei de banco.”