Parece que muita gente tem esquecido de um dos principais “mantras” para obter sucesso com os investimentos: a diversificação. No fundo, todo mundo sabe (ou deveria saber) que não dá para colocar todas as fichas em um único tipo de ativo e esperar que isso sempre traga ótimos resultados para o bolso.

Mas o ciclo de queda dos juros no país, intensificado pela última redução da Selic para 12,75% ao ano, fez alguns brasileiros acreditarem em uma teoria absurda: a de que estamos diante do “fim da renda fixa” por aqui.

É claro que os períodos de afrouxamento monetário, como esse que estamos começando a viver, são historicamente benéficos para o desempenho de ativos de risco, como ações, BDRs, FIIs e mais. Mas isso não significa que a renda fixa irá, obrigatoriamente, deixar de proporcionar bons resultados para o investidor brasileiro.

E quem tem mais dinheiro já sabe disso: para você ter uma ideia, 39% da carteira dos mais ricos é formada por renda fixa atualmente, segundo estudo da SmartBrain. Alguns dos títulos que esses brasileiros investem chegam a render até 2% ao mês.

E não é à toa que, no último mês de agosto, o total de investidores ativos no Tesouro Direto bateu recorde: 2.373.706 pessoas investiam em títulos públicos no período.

Definitivamente, não é hora de cogitar deixar a renda fixa fora da sua carteira de investimentos. E abaixo apresentamos 5 motivos que corroboram essa tese.

[RENDA FIXA] TENHA ACESSO A TÍTULOS PREMIUM

Ajustes pela marcação a mercado

O “valor justo” de um título de renda fixa pode mudar ao longo do tempo, e isso acontece graças a um fator chamado marcação a mercado. Esse é um mecanismo que ajusta o preço dos produtos de renda fixa de acordo com diversos fatores, como o patamar da Selic, a inflação e o valor dos novos títulos que estão sendo emitidos no mercado.

Na prática, isso significa que, quando os juros caem, o título que você possui na carteira tem seu retorno “turbinado” pela marcação a mercado, fazendo com que você consiga vendê-lo e ganhar dinheiro.

Inflação cai, retorno real aumenta

Junto com os juros, o mercado também estima que a inflação tenha quedas significativas ao longo dos próximos anos. Segundo o último boletim Focus, a previsão é de que o IPCA encerre 2023 a 4,86%, chegando a 3,5% em 2025.

Isso reforça a vantagem de investir em títulos de renda fixa atrelados ao IPCA. Afinal, a queda no índice aumenta o retorno real – aquele em que já está descontado o valor da inflação – desses produtos. Aqui, por exemplo, você pode acessar um IPCA + 9,92%.

Segurança

Não ouça “charlatões” por aí: a verdade é que nenhum analista sério vai te dizer para abandonar de vez a renda fixa – mesmo em um momento favorável para os ativos de risco. Títulos de renda fixa trazem a dose de segurança que todo investidor deve manter em sua carteira.

O que você pode considerar é um ajuste nas posições de seu portfólio, de acordo com as perspectivas do cenário econômico e o comportamento de determinados ativos. Mas tirar completamente a renda fixa da sua carteira é algo que profissionais responsáveis como os da Empiricus Research, a maior casa de análise independente do país, não recomendam.

É preciso ter previsibilidade

Muito conectado ao motivo que citei acima está o fato de que estamos no Brasil, um país onde crises políticas e sociais interferem profundamente no desempenho de ativos de renda variável. O tal do “risco político” por aqui é grande e, definitivamente, deve ser considerado ao montar o seu portfólio de investimentos.

Por isso, ter o mínimo de previsibilidade na carteira é fundamental – e isso é algo que apenas títulos de renda fixa podem proporcionar.

Alguns títulos são quase ‘imunes’ à redução da Selic

A verdade é que, além de ser fundamental para a proteção do patrimônio, a renda fixa também é capaz de entregar bons rendimentos ao seu bolso. Isso porque existe uma categoria de títulos premium que são praticamente “imunes” à sequência de quedas da Selic.

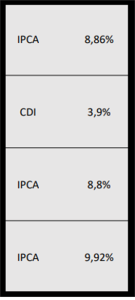

Esses títulos dos quais estou falando têm possibilitado retornos de IPCA +9,92% ao ano e até mesmo lucros de 2% ao mês. Veja abaixo uma seleção recente dentro dessa categoria:

Fonte: Empiricus Research

Mas o que esses títulos têm que os torna quase “invencíveis” frente à redução dos juros? Bom, não dá para falar que eles não sofrem interferências da política monetária brasileira. Mas a verdade é que seus retornos são tão altos se comparados a CDBs, Letras de Crédito e Tesouro Direto que eles seguem vantajosos mesmo com o ciclo de queda da Selic.

E ainda existe um bônus: boa parte dos títulos dessa modalidade é totalmente isenta de Imposto de Renda para a pessoa física.

[GRATUITO] CONHEÇA TÍTULOS DA RENDA FIXA PREMIUM

Veja como investir nos títulos ‘premium’ da renda fixa

Com um retorno tão atrativo frente a produtos “comuns” da renda fixa, é de se imaginar que esses títulos premium acabam ficando distantes do grande público. Isso porque não dá tempo deles chegarem às prateleiras das corretoras: boa parte das cotas já se esgota sendo comprada por grandes bancos e milionários.

Mas, agora, esse jogo começou a virar. Acontece que a Empiricus Research acaba de lançar uma novidade: um relatório mensal em que a casa de análise recomendará as melhores oportunidades dentro da renda fixa premium.

Todo mês, o investidor pode ter acesso a títulos selecionados e que contam com retornos “gordos”, como esse de IPCA +9,92%. Trata-se de um relatório completo, com detalhes sobre o emissor, regras de rentabilidade e riscos envolvidos de cada produto. E tudo isso de graça.

Você já pode acessar o primeiro relatório gratuitamente e conhecer 4 títulos da renda fixa premium que podem trazer bons retornos para o seu bolso – mesmo com a queda dos juros. Aproveite essa novidade:

QUERO SABER COMO INVESTIR NA RENDA FIXA PREMIUM

* Este conteúdo é apresentado por Empiricus